2019 begynner å nærme seg slutten, men det er fortsatt tid igjen til å redusere skatteregningen for inneværende inntektsår. Her følger noen tips til hvilke grep du kan gjøre før nyttårsrakettene skytes opp.

Du kan redusere skatten din med flere tusen kroner dersom du kjenner skattereglene.

Det er ingen grunn til å betale mer skatt enn nødvendig.

Annonse:

1. Boligsparing for unge (BSU)

De fleste kjenner til at Boligsparing for ungdom (BSU) er en svært gunstig spareløsning.

Dette skyldes først og fremst det generøse skattefradraget, men også de gode rentevilkårene.

Skattefradraget er på 20 prosent av det du skyter inn, noe som betyr at du kutter skatten din med 200 kroner for hver tusenlapp du setter inn på din BSU-konto.

Forutsetningen er da at du er under 34 år, har en skattbar inntekt og at årets innskudd står på konto over nyttår.

Fyller du opp årets kvote og sparer 25.000 kroner, må du tjene minimum 74.650 kroner for å benytte deg av hele skattefradraget på 5000 kroner.

For å unngå å gå glipp av fremtidig skattefradrag, bør du ikke benytte BSU-ordningen fullt ut om inntekten er lavere enn dette.

Les også: Nå kan du få boliglån med automatiske rentekutt etterhvert som lånet nedbetales

2. Individuell pensjonssparing (IPS)

I november 2017 kom nye og mer gunstige skatteregler for IPS, noe som gjorde spareløsningen betydelig mer interessant enn den var frem til da.

I den nye IPS-ordningen kan du spare opp til 40.000 kroner per år, og sparebeløpet er fradragsberettiget i skattemeldingen. Med maksimalt innskudd før nyttår reduserer du dermed skatten for 2019 med 8800 kroner.

Dette kan du se på som et rentefritt lån fra staten som du får avkastning på i hele spareperioden.

Det er ingen skatt på avkastningen din underveis, men ved utbetaling beskattes både innskuddene og avkastningen som alminnelig inntekt (22 prosent i 2019).

Marginalskattesatsen på utbetalt beløp blir dermed den samme som fradraget du får ved innbetaling, noe som gir skattesymmetri.

Du slipper dessuten formueskatt på innestående beløp. Denne satsen er på 0,85 prosent for dette inntektsåret og fordrer at du har en nettoformue på mer enn 1,5 millioner kroner.

Det negative med IPS er at pengene er bundet til du er 62 år, at du ikke får skjermingsfradrag og at kommunen kan stikke av med dine utbetalinger om du havner på sykehjem.

Les også: Her er alt du må vite om den nye IPS-ordningen

3. Pensjonsordning for selvstendig næringsdrivende

Er du selvstendig næringsdrivende, frilanser eller har enkelpersonforetak? Da må du selv sørge for din egen pensjon utover alderspensjonen fra folketrygden.

Dette kan du for eksempel gjøre ved å opprette IPS, som nevnt over, og/eller opprette en avtale om innskuddspensjon på samme måte som bedrifter har obligatorisk tjenestepensjon (OTP) for sine ansatte.

Med en innskuddspensjonsavtale kan du i 2019 spare inntil syv prosent av inntekten din mellom 1 og 12 G (1 G = 99.858 kroner i 2019) og få full fradragsrett.

Innbetalinger til avtalen skal ikke belastes med arbeidsgiveravgift, og reduserer både trinnskatten, trygdeavgiften og skatten på alminnelig inntekt.

Innestående beløp er som for IPS unntatt fra formuesskatt og løpende inntektsskatt på avkastningen.

Uttak skattlegges som pensjon, det vil si både med trinnskatt, trygdeavgift og skatt på alminnelig.

For personer med høy næringsinntekt, det vil si over 708.992 kroner, er dette vanligvis et bedre alternativ enn IPS, ifølge Skattebetalerforeningen.

Dette skyldes i all hovedsak at personinntekt som overstiger 7,1 G ikke gir opptjening i folketrygden.

I tillegg vil fradraget være langt mer gunstig når inntekten er høy, ettersom skattesatsen øker med størrelsen på inntekten.

Les også: Dette avgjør om det er lønnsomt å ta ut alderspensjon fra fylte 62 år eller ikke

4. Salg av aksjer og aksjefond/ opprett en aksjesparekonto

Dersom du tenker å spare i aksjer og aksjefond i flere år fremover, bør du opprette en aksjesparekonto og overføre verdipapirene dit.

Gjør i så fall dette i god tid, da det kan ta dager/uker å få ordnet.

Med aksjesparekonto får du mulighet for å bytte ut aksjer og fond som presterer dårlig med noe bedre, uten at det utløses gevinstskatt.

Eventuelle gevinster på aksjesparekonto beskattes først når du tar pengene ut av kontoen.

Skal du imidlertid kvitte deg med aksjer og fond for å benytte dem til forbruk, bør du selge aksjer/fond med tap før nyttår og vente med å selge aksjer/fond med gevinst til neste år.

Dette fordi du er tjent med å ta fradraget så raskt som mulig, og å utsette skatt på gevinst så lenge som mulig, selvfølgelig gitt at skattesatsen ikke endrer seg.

I statsbudsjettet for 2020 er det foreslått at skatt på aksjegevinster og utbytte i 2020 skal være på 31,68 prosent, noe som er det samme som i år.

Les også: Finansportalen: Enorme prisforskjeller mellom aksjesparekontoene

5. Gi forskudd på arv og spar formueskatt

For deg som går med tanker om å gi bort penger, for eksempel i form av arv, kan det lønne seg å gi dem bort før nyttår for å slippe formueskatt på 0,85 prosent av beløpet.

Du sparer da 8500 kroner for hver million du gir bort.

Det forutsetter imidlertid at du er i formueskatteposisjon, og at mottaker ikke er det.

Det vil si at du har en skattbar formue på over 1,5 millioner kroner som ugift, eller over 3,0 millioner samlet som ektefeller.

Husk at barn må være 17 år for at de ikke skal lignes sammen med foreldrene.

Enkelte forsøker å lure skattemyndighetene ved å ta ut penger før nyttår, for så å sette dem inn på konto igjen rett etter, i den hensikt å unngå formueskatt.

Dette er ulovlig. Sannsynligheten for at du blir oppdaget og tillagt tilleggsskatt er stor.

Les også: Skattebetalerforeningen tror sannsynligheten for gjeninnføring av arveavgift har økt

6. Gi gaver og få fradrag

Du kan kreve fradrag for gaver til visse frivillige organisasjoner, tros- og livssynssamfunn.

Skattebesparelsen er 22 prosent av beløpet du gir, og gjelder gaver fra 500 kroner til en samlet sum på opptil 50.000 kroner.

Du kan med andre ord redusere skatten din med 11.000 kroner for inntektsåret 2019 dersom du gir bort 50.000 kroner før nyttår.

Merk at organisasjonene og samfunnene må være forhåndsgodkjente av Skatteetaten.

Listen over hvilke organisasjoner som er omfattet av gavefradragsordningen finner du her.

Les også: Dette skjer om du overfører penger til feil konto

7. Invester i oppstartsbedrifter

Fra 1. juli 2017 kan personlige skattytere få fradrag i alminnelig inntekt ved å investere i oppstartsselskaper.

For å få fradrag må aksjeinnskuddet minst være på 30.000 kroner, og maksimalt 500.000 kroner.

Skattefradraget er i 2019 på 22 prosent, noe som betyr at et aksjekjøp til 500.000 kroner gir rett på 110.000 kroner i inntektsfradrag.

– Dette er en svært gunstig ordning fordi du får fradrag for beløpet i det året du investerer, uten at inngangsverdien på aksjene reduseres. En rekke vilkår må være oppfylt, både for selskap og investor, men de som investerer i nyere selskap, bør absolutt undersøke muligheten for fradrag, uttalte Rolf Lothe, fagsjef i Skattebetalerforeningen, til Dagbladet i fjor.

Dersom selskapet uheldigvis går konkurs, og aksjene blir null verdt, kan du fradragsføre 31,68 prosent av investert beløp.

Les også: Over hundre tusen aksjefondssparere betaler en tredjedel av forventet avkastning i gebyrer

8. Få oppgjør for boligsalg i januar

Holder du på å selge en bolig? Avtal da oppgjør i januar i stedet for i år.

Du må nemlig betale formuesskatt for din nettoformue per 31.12 som overstiger 1,5 millioner kroner.

Verdsettelsen av primærboliger og fritidsboliger er i 2019 på hhv 25 og 30 prosent av reell verdi, altså en rabatt på 75 og 70 prosent.

Verdsettelsen av bankinnskudd er 100 prosent.

Les også: Har du solgt en arvet bolig? Ikke glem dette fradraget

9. Be om utsettelse av lønnsutbetalinger

Det kan det lønne seg å forskyve utbetalingstidspunktet på visse lønnsutbetalinger til over nyttår, hvis det er mulig.

Dette kan være aktuelt dersom du for eksempel har bonus, provisjoner eller overtidsgodtgjørelse til gode.

Det gjelder spesielt hvis du ser at du vil passere grensene for trinnskatt 3 og 4 i år, og du forventer å tjene mindre i 2020.

Grensen for trinnskatt 3 og 4 er på hhv 617.500 og 964.800 kroner for inntektsåret 2019.

Les også: Advokat mener mange går glipp av overtidsbetaling

10. Kjøp private tjenester for inntil 6000 kroner skattefritt

Har du noe du skulle gjort i tilknytning til din bolig eller hytte, kan du betale 6000 kroner i lønn i året per privatperson skattefritt, ifølge Skatteetaten.

Det kan for eksempel være hagearbeid, snømåking, renhold og annet arbeid på huset.

Har du et oppdrag som kan påbegynnes i år og avsluttes neste år, kan du da betale noen 6000 kroner skattefritt i år og tilsvarende neste år.

For arbeidsoppdrag som ikke er i arbeidsgivers hjem, er grensen for skattefri lønn 1000 kroner per år.

Les også: Dette er de beste «bensinkortene» å bruke i Norge og utlandet

11. Private næringsdrivende kan kjøpe driftsmidler i år

Er du privat næringsdrivende og snart må kjøpe inn nye driftsmidler, bør du gjøre følgende:

Kjøp inn driftsmidler som maskiner, datautstyr eller inventar du trenger allerede før nyttår.

Innkjøp til over 15.000 kroner kan nemlig avskrives med et årlig beløp uansett når på året det ble foretatt, ifølge Skatteetaten.

Forutsetningene er at driftsmiddelet hovedsakelig benyttes til inntektservervelse, at det har en levetid på over tre år og at det er utsatt for verdiforringelse ved at det slites eller eldes.

Les også: Dette bruker du mest strøm på hjemme

12. La barn eller barnebarn få jobbe i familiebedriften

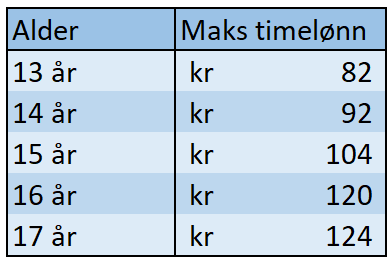

Det er fastsatt egne timelønnssatser som skal benyttes for å lønne barn som arbeider i foreldres bedrift og som samtidig går på skole. Kilde: Skatteetaten

Næringsdrivende kan betale egne barn eller barnebarn for å jobbe i bedriften, og fradragsføre dette i regnskapet.

Ifølge Pensjonseksperten.no kan ungdom født i 2002 eller tidligere tjene drøye 75.000 kroner i 2019 uten å betale skatt.

I tillegg tjener vedkommende opp pensjonspoeng, som for nevnte lønnsinntekt tilsvarer 13.500 kroner.

For de yngste ungdommene er det enda mer gunstig. Barn født i årene 2003 til 2006 kan nemlig tjene drøye 99.000 skattefritt.

Pensjonsbonusen for denne inntekten er på hele 18.000 kroner.

Skattemyndighetene har skjønt at mange ønsker å utnytte denne muligheten, og har derfor satt en øvre grense for hvor mye foreldre kan betale sine barn i timelønn (se tabell for satser i 2019).

Denne begrensningen gjelder ikke for barnebarn og andre nærstående.

Hold deg oppdatert på privatøkonomiske nyheter – Følg Pengenytt på Facebook

Les også disse sakene på Pengenytt.no:

Pensjonsekspert mener at en halv million pensjonister er ført bak lyset av Nav

Nordeas største eier: Kundene bør betale for å ha penger i banken

Mange kan redusere både formue- og eiendomsskatt ved å sjekke post 4.3.2 i skattemeldingen

Strømekspert om ny strømavtale til Coop-medlemmer: – Nesten for god til å være sann