Av samtlige aksjefond som investerer på Oslo Børs, er det DNB SMB som har best avkastning hittil i år. De svakeste fondene ligger hele 30 prosentpoeng etter.

– 2019 har vært et fantastisk år for DNB SMB, oppsummerer forvalter Dag Kristian Hammer til Pengenytt.

Hans aksjefond har nemlig en avkastning på nesten 38 prosent så langt i år.

Til sammenligning har hovedindeksen på Oslo Børs «kun» steget med drøye elleve prosent.

Årsaken til suksessen er ifølge Hammer veldig enkel:

Annonse:

– Fondet har truffet veldig bra med sine investeringsvalg. Dette gjelder både hva fondet har eid, men også hva fondet ikke har eid.

Porteføljeforvalteren i DNB opplyser at de viktigste bidragsyterne til fondets avkastning på sektornivå har vært shipping, og da tank og LPG (flytende petroleumsgass, red.anm.) spesielt.

– Bryter vi dette ned på aksjenivå, har BW LPG, Hunter Group, Frontline og ADS Crude Carrier vært de som har bidratt mest, sier han.

Les også: Her er 12 grep du kan gjøre før nyttår for å redusere skatten

Tror det skal godt gjøres at 2020 blir like lystig

Porteføljeforvalter Dag K. Hammer. Foto: DNB

Utenom shipping har det ikke vært noen enkeltsektorer som har skilt seg ut, men mer enkeltaksjer innenfor svært varierte forretningsområder, opplyser Hammer, og trekker spesielt frem tre selskap:

- Atlantic Sapphire, et foregangsselskap innenfor landbasert oppdrett av laks.

- Vaccibody, et biotech selskap som jobber med å utvikle en kreftvaksine.

- Kahoot, et selskap som har utviklet en spillbasert læringsplattform.

På spørsmål om det er sannsynlig med like god avkastning i 2020 som i 2019, svarer suksessforvalteren:

– Det korte svaret er at det skal godt gjøres. Fremtiden er som kjent vanskelig å spå om. Det som kjennetegner 2019 er at vi har funnet mange aksjer som har hatt en fantastisk kursutvikling, og om vi klarer å gjenta dette i 2020 gjenstår å se.

– Det jeg kan si er vi jobber hver dag for å finne disse aksjene, men man er avhengig at de faktisk finnes og at aksjemarkedet er villig til å prise dette inn. Et fellestrekk for mange selskaper som er i en tidlig fase, er at mesteparten av inntjeningen ligger et stykke inn i fremtiden, og villigheten til markedet å prise dette inn i dag varierer veldig.

Les også: Mange banker gir nå null i innskuddsrente. Her er de beste sparekontoene

Det beste fondet 30 prosentpoeng foran det dårligste

Når du kjøper aksjefond, kan du velge mot såkalt aktiv og passiv forvaltning.

Mens sistnevnte fond i stor grad skal følge en indeks, forsøker de aktive å slå den. Noen av de aktive fondene klarer det, og andre ikke.

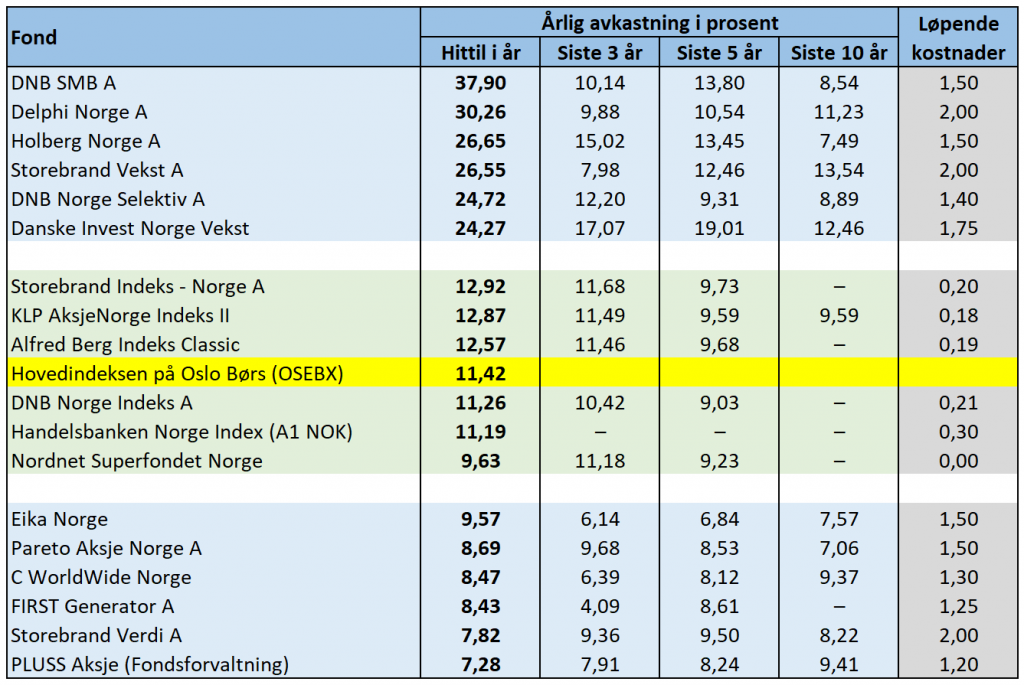

I tabellen under kan du se hva en rekke fond har levert i avkastning hittil i år, samt gjennomsnittsavkastningen de siste 3, 5 og 10 år.

Indeksfondene markert med grønt, ligger selvfølgelig i midten avkastningsmessig.

De beste og dårligste aksjefondene i 2019. Fond markert med blått er aktivt forvaltede, mens fond markert med grønt er passive (indeksfond). Kurser per 2. desember. Kilder: Morningstar og Oslo Børs.

Les også: Over hundre tusen aksjefondsparere betaler en tredjedel av forventet avkastning i gebyrer

Delphi havner på andreplass

Nest best avkastning hittil i år har Delphi Norge.

Forvalter av Delphi Norge Tian Tollefsen. Foto: Delphi Fondene

– 2019 har vært et bra år for Delphi Norge, der Delphi-metoden har fungert godt i det norske aksjemarkedet, og vi har lykkes med å treffe de sterkeste trendene. Flere av trendene har riktignok vært volatile, men støttet av gode fundamentale utsikter, har vi klart å ri mange av trendene helt ut, sier Tian Tollefsen, forvalter av Delphi Norge.

– På et overordnet nivå har energisektoren vært den største bidragsyteren i år. På Oslo Børs er det få energiaksjer som har gjort det spesielt bra, men vi har hatt gode posisjoner i de få som har lykkes. Og ikke minst, en stor posisjon i BW Offshore, som har gjort det absolutt best, sier han videre, og legger til:

– 2019 har også vært shippingens år. Hvilket det som regel aldri er, men på grunn av strukturelle endringer i bransjen gjennom IMO 2020, og den sterke veksten i skiferoljeproduksjonen i USA, fattet vi interesse tidlig i år. Når trendene etter hvert ble så tydelige som de ble, både i aksjekursen og fundamentalt, var det bare å hoppe på. Oljeselskapene og LPG-tankselskapene vi har eid, har alle bidratt mye til porteføljes avkastning i år.

Aksjefondet har dessuten truffet den «grønne bølgen» godt.

– Gjennom deler av året har vi har hatt høy eksponering i løsningsaksjer som Bonheur, Scatec Solar, Quantafuel, Nel, Hexagon Composites og Fjordkraft. Alle har bidratt mye til avkastningen i år, sier Tollefsen.

Om neste år, tror han følgende:

– Når det gjelder 2020, tror jeg man kan få suksess ved å eie et selektivt utvalg energiaksjer, en andel oljetank, samt en god dose grønne aksjer. I tillegg må jeg innrømme at sjømatsektoren ser spesielt spennende ut for 2020. Og da spesielt Bakkafrost, som har en enestående «risk/reward» sammenlignet med de øvrige oppdretterne.

Les også: Dette avgjør om det er lønnsomt å ta ut alderspensjon fra fylte 62 år eller ikke

Tidligere suksessfond med svak avkastning i år

Forvalter av Storebrand Verdi Alf Inge Gjerde. Foto: Storebrand

Av samtlige aksjefond som investerer på Oslo Børs har Storebrand Verdi nest dårligst avkastning hittil i år.

– Det stemmer at Storebrand Verdi har oppnådd en lavere avkastning enn de fleste andre norske aksjefond hittil i år, sier forvalter Alf Inge Gjerde til Pengenytt, og legger til:

– Den svake utviklingen blant verdiselskaper generelt er hovedforklaringen til fondets svake avkastning i år.

Fondet hans har nemlig kun anledning til å investere i selskaper som på forhånd er definert som verdiselskap.

– Fondet har videre vært overvektet i Lerøy Seafood, Flex LNG, Wallenius Wilhelmsen og Equinor, som alle har gitt en svakere avkastning enn markedet. I tillegg har fondet ikke vært aksjonærer i Frontline eller BW LPG, som begge kan vise til sterk kursoppgang i år, sier Gjerde.

– Fondets investeringer i Scatec Solar, Bakkafrost , Kid og Borregaard har derimot bidratt klart positivt til fondets avkastning, kan han også fortelle.

Gjerde har dessuten stor tro på at hans fond skal levere god avkastning fremover.

– Etter flere år med fokus på vekstaksjer i markedet har prisingsforskjellen mellom verdiaksjer og vekstaksjer kommet opp mot et historisk høyt nivå. Over tid har derimot verdiaksjer typisk gitt en bedre avkastning enn markedet generelt. Vi tror derfor at det på dagens nivå kan være et svært gunstig tidspunkt å øke eksponeringen mot verdiaksjer på, sier han.

Fondsfinans har ikke besvart Pengenytts henvendelser om å kommentere den meget svake avkastningen i fondet Pluss Aksje.

Hold deg oppdatert på privatøkonomiske nyheter – Følg Pengenytt på Facebook

Les også disse sakene på Pengenytt.no:

Historisk svak krone kan få store konsekvenser for fondssparere

Pensjonsekspert mener at en halv million pensjonister er ført bak lyset av Nav

Advokater: Derfor bør du opprette en fremtidsfullmakt

Nordeas største eier: Kundene bør betale for å ha penger i banken

Forsikringsselskap: Mange eldre risikerer millionregning etter ferieturen